【将来の不安を解消できる】高配当株を長期保有すべき3つの理由

※本記事はプロモーションが含まれています。

将来が不安な会社員「将来が不安なので、投資を始めたいが、資産が減るのが怖い!

不労所得の配当金を得られる高配当株に興味があるが、個別株は危なくないか不安。

個別株は初心者には難しいの?」

こういった疑問に答えます。

本記事の目次

- 高配当株を長期保有すべき3つの理由

- おすすめ投資方法

- 投資を始めて1年での配当金受領実績と今後の投資方針

私は現在、投資を始めて1年程です。米国・日本の高配当株を中心に投資し、年間配当金24万円を突破しました。

投資を始め、将来の明確な目標(FIRE)ができ、実際に不労所得を得られたことで、将来の不安が解消しつつあります。

この記事では、将来が不安な会社員こそ高配当株を長期保有すべき3つの理由を解説しています。

高配当株を長期保有すべき3つの理由

①長期的な観点では、安定株はほぼ株価水準を維持できる。

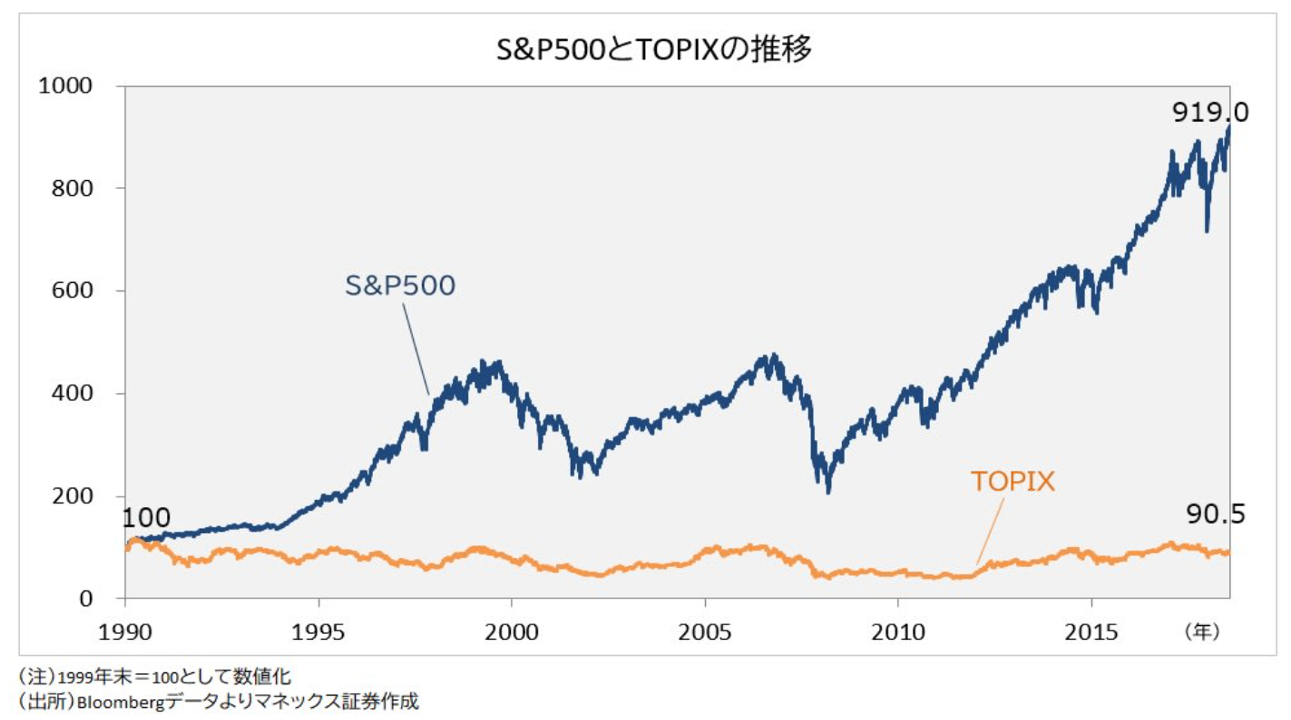

図はTOPIX(日本株の指数)とS&P500(米国株の指数)の約30年間の推移を示しております。

出典:https://media.moneyforward.com/articles/3349

本株価推移より

- 金融危機で下落があっても相場は回復する。

- 米国株(S&P500)は年間平均上昇率+8.8%と高い。

- 日本株(TOPIX)もバブル崩壊や金融危機があっても、30年の目線で見るとバブル時代と同水準まで回復している。

そのため、長期の目線では、株価は右肩上がり、もしくは、同等の水準を維持できる可能性が高いと考えられます。

②目標の不労所得(配当金)から逆算し、目標の資産額を設定しやすい。

以下の2STEPで目標の資産額を決定できます。

STEP①不労所得(配当金)がいくら必要か決める。

例①:会社員に依存しない生活がしたい(生活費全てを賄える配当金が欲しい等のセミリタイアを目標)

→年間240万円 (月20万円)

例②:生活費の余剰資金が欲しい(東京での家賃分を稼ぎたい等)

→年間120万円 (月10万円)

STEP②必要な株式の資産はどれぐらいか算出する。

※配当利回り税引き後4%を想定として算出します。

例①:年間240万円➗0.04= 6000万円

例②:年間120万円➗0.04= 3000万円

を保有できれば、目標の不労所得を得ることができます。

上記2STEPにより目標の資産額を決定することができます。資産状況と目標に応じて、決定していきましょう。

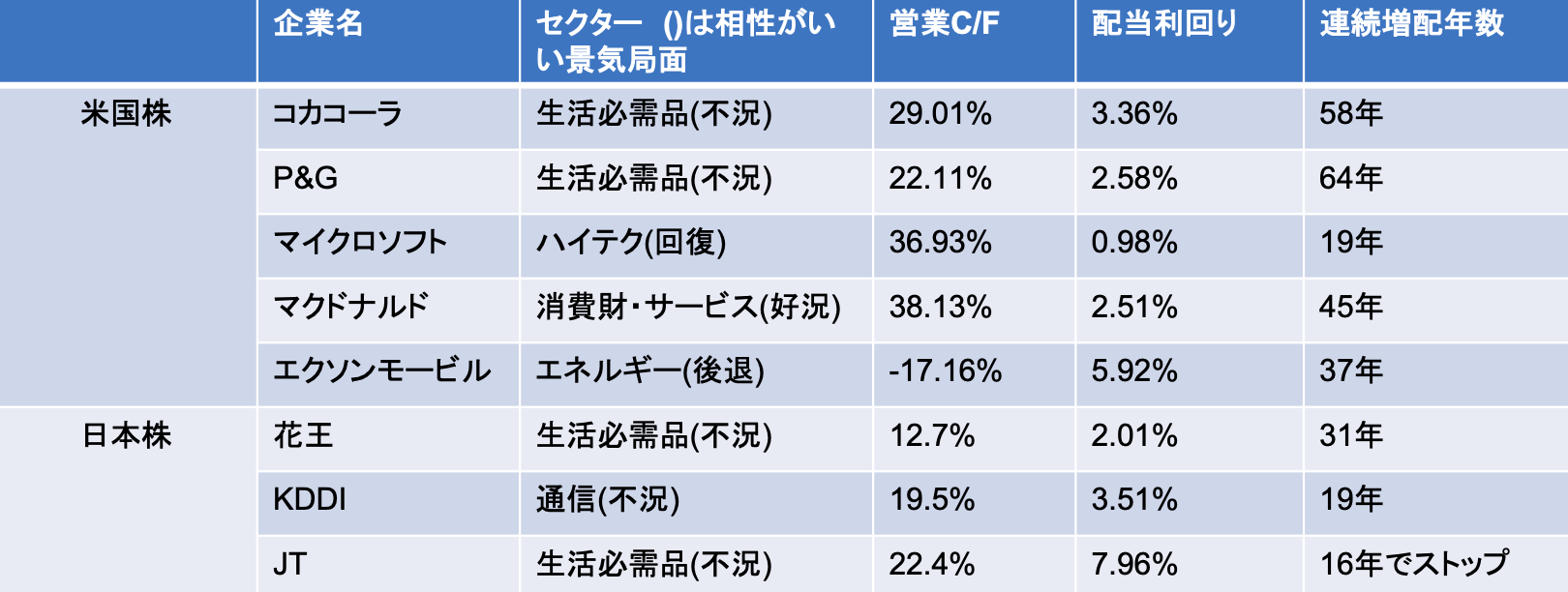

③再現性が高い。安定した配当が期待できる。(バフェット太朗さんの著書を参考にしております)

以下表は米国・日本の高配当株の営業C/F(営業利益で稼ぐ力を示しています)、配当利回り、連続増配年数(配当を増やし続けている年数)を示しております。

配当を継続的に得られる投資方法

- 上記銘柄等の連続増配年数が長い企業に投資する。ただし、配当性向が高すぎると減配リスクあり。

- 10銘柄以上に分散投資する。その際には各セクターに分散する。

- 不況に強いセクターの銘柄の割合を増やすと、株価下落局面でも株価が下落しにくい銘柄選定となり、保守的なポートフォリオとなる。

- 月1回、週1回等にいくら投資する等のルールを決めて投資する。配当金は必ず再投資。

数多の金融危機でも増配してきた実績があり(特に米国株)、今後も安定的に配当を得られる可能性が高いと考えられます。

おすすめ投資方法

①手間をかけずに投資したい方向け

・証券口座:SBI証券 or 楽天証券

・NISA:つみたてNISA

・銘柄:eMAXIS Slim 米国株式(S&P500) or eMAXIS Slim 全世界株式(オールカントリー)

②配当収入を得て、FIRE(セミリタイア)もしくは収入の柱を築きたい方向け

・証券口座:楽天証券 or SBI証券

・NISA:一般NISA

・銘柄:米国、日本高配当株

・習慣:月1回、週1回等にいくら投資する等のルールを決めて、機械のように投資。配当金は必ず再投資。

投資を始めて1年での配当金受領実績と今後の投資方針

投資を始めて1年での配当金受領実績

米国株の配当金は以下ツイートの通り、月配当$100(約1万円)に到達でき、年間配当約12万円です。(運用資産:約300万円)

2021年の米国株配当金推移です。

1月から本格購入し、月配当$100に到達できました。

バフェット太朗さんの本を参考に、 $KO $MO $T 等の高配当株約10銘柄に分散投資です。

最初は値動きが気になりましたが、「長期的には上がる」という考えで、愚直に買い増していきました。#投資家さんと繋がりたい pic.twitter.com/8JxpAgJ7gU— しん@投資✖️ポイ活✖️副業でFIREを目指す (@r_mechaengineer) January 2, 2022

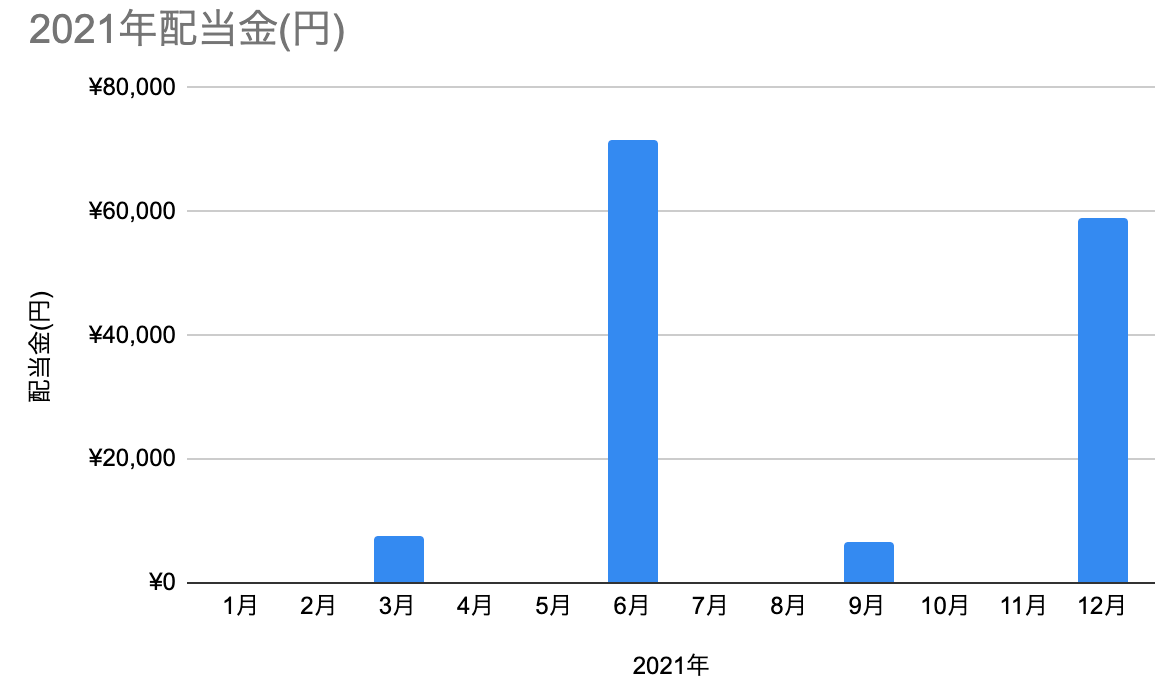

日本株の配当金は以下図の推移で、年間配当約12万円です。(運用資産:約240万円)

米国・日本の高配当株の配当金が年間24万円に到達しました。(運用資産:約540万円)

今後の投資方針

<現在のポートフォリオ割合>

・現金:45%

・米国高配当株:25%

・日本高配当株:20%

・投資信託:6%

・成長株:2%

・仮想通貨:2%

<今後の投資方針>

・今後の給与は全て米国高配当株 or 投資信託へ投資。(現在現金割合が大きいため)

・配当金は米国高配当株へ再投資。

・一般NISA枠は年間で120万円分日本株を購入 。

・39歳で資産6000万を目指して、本業収入、副収入(まだ無い)を極力米国株へ投入。

今回は以上です。

将来が不安な会社員こそ高配当株を長期保有すべき3つの理由を解説しました。

不安解消のため、少額からでも投資を検討しましょう。

参考文献:バフェット太朗「バカでも稼げる 「米国株」高配当投資」,ぱる出版,2018年4月28日

バカでも稼げる「米国株」高配当投資 [ バフェット太郎 ]